平日9:00〜18:00

事業承継

事業承継サービス

事業承継M&Aというと未上場企業同士のM&Aと限定的に考えられがちですが、買い手属性は、東証プライム上場企業から未上場の中堅・中小企業まで多岐にわたります。また、譲渡企業の主なニーズが事業承継であっても、譲受企業のニーズは既存事業の強化や事業の多角化など多種多様であり、互いのニーズが合致するお相手を探す必要があります。

レコフは創業以来一貫して、顧客の課題を一緒になって考え、解決してきました。

すべての案件に真摯に向かい合い、後継者問題等に悩む経営者の皆様に最適な譲渡先への円滑な事業承継を支援いたします。

こんなお悩みありませんか?

将来の後継者がいない

借入の個人保証の

引継ぎが困難

後継者による

株式の買い取りが困難

主な成約インタビュー

弊社でご成約されたM&A事例・実績をご紹介します。

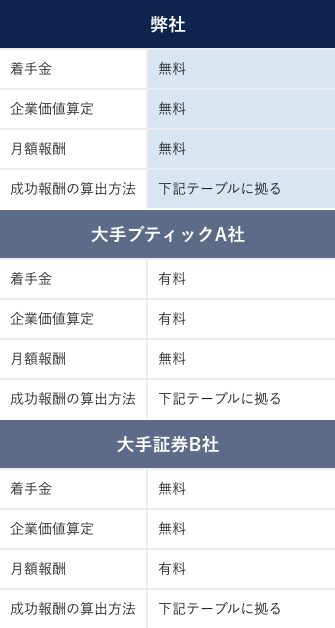

着手金無料、「株価レーマン方式」を採用した明瞭な報酬体系

レコフでは、譲渡・譲受双方の企業が納得し、基本合意に至るまで無料でサービスを提供いたします。着手金等は発生いたしません。相手先の企業と基本合意が締結された際に、最終的な成功報酬額の10%を、買収監査が完了し正式にM&Aが成立した際に、残りの90%をいただいております。

案件創出段階において特別な業務が発生する場合はこの限りではありません。詳しくはお問い合わせください。

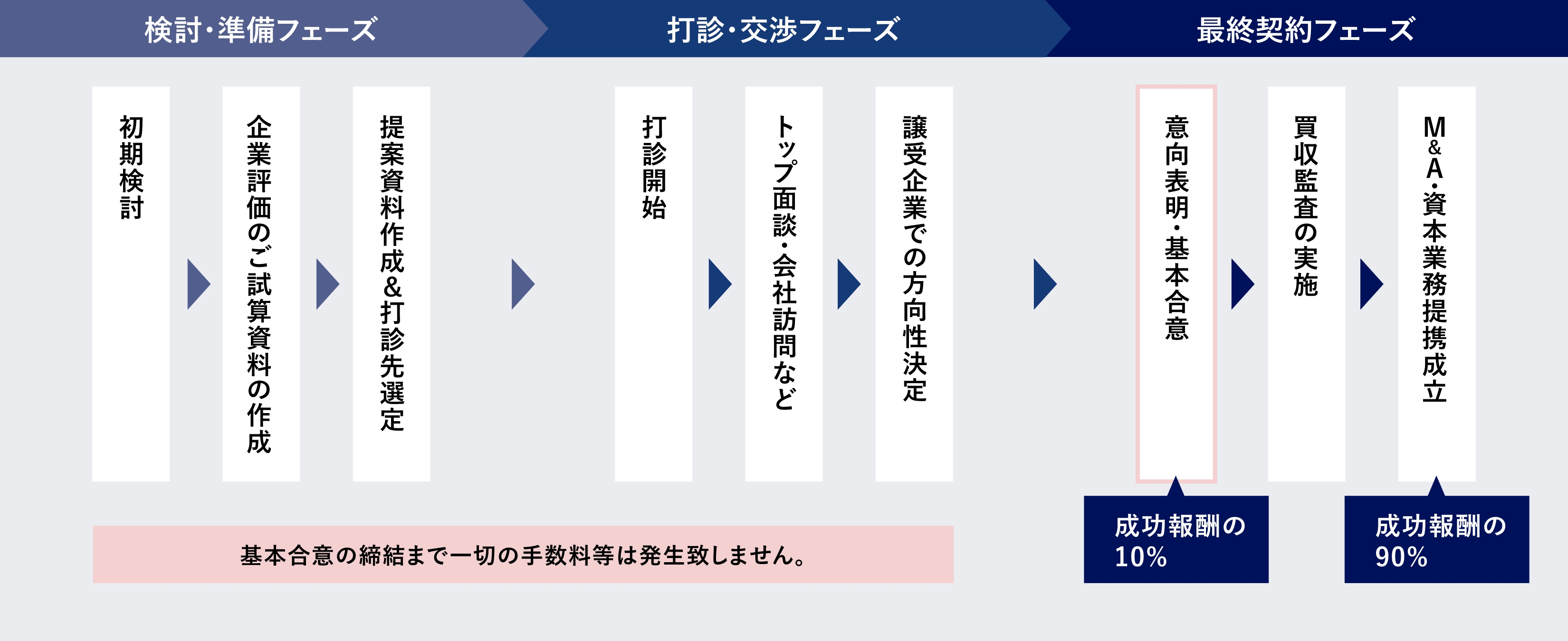

検討・準備段階から締結まで、円滑な事業継承をサポートします。

相手先の企業と基本合意が締結された際に、最終的な成功報酬額の10%を、

買収監査が完了し正式にM&Aが成立した際に、残りの90%をいただいております。

譲渡・譲受双方の企業が納得し、基本合意に至るまで無料でサービスを提供いたします。

案件創出段階において特別な業務が発生する場合はこの限りではありません。詳しくはお問い合わせください。

| 取引価格等 | 報酬料率 |

|---|---|

| 5億円以下の部分 | 5% |

| 5億円超〜 10億円以下の部分 |

4% |

| 10億円超〜 50億円以下の部分 |

3% |

| 50億円超〜 100億円以下の部分 |

2% |

| 100億円超の部分 | 1% |

よくあるご質問

-

まだ売却すると決めたわけではなく、情報収集の段階だが話を聞くことだけでも良いのか?

「会社の売却」とは非常に重い決断であることは我々も十分承知しております。事業承継の選択肢の1つとして、お話を聞いていただくことから始められる経営者様が殆どです。

-

すべて売却するのではなく、一部の事業だけ売却したい場合はどうすれば良いのか?

ご相談内容によって、会社分割や事業譲渡など、適切なご提案をさせていただきます。

-

赤字の会社でも売却できるのか?

過去にそういった会社様のお手伝いをさせていただいたケースもございます。様々な観点で御社のご状況を確認させていただきますので、まずは一度ご相談ください。

事業承継に関するコラム

M&Aのことなら、

お気軽にご相談ください。

お電話で

お問い合わせ

営業時間 / 平日9:00〜18:00