平日9:00〜18:00

関東地方のM&A

関東地方の経済

関東地方(東京、神奈川、埼玉、千葉、茨城、栃木、群馬)は中世以来、鎌倉や江戸を中心とした武士社会の展開を基礎として、わが国の中心的地位を確立しました。その後、明治になって、江戸を東京とあらため、日本の首都となるにおよんで、その政治・経済・文化上の役割はとくに顕著となり、現在にいたっています。

1955年頃から1970年代の工業化、高度経済成長期は、4大工業地帯とその周辺地域を中心に展開され、首都圏への産業と人口の集中が続き、1980年代のバブル期には企業の本社機能や行政機能など様々な面で東京を中心に経済圏が形成されました。そのため、現在、東京経済圏の南関東(東京、神奈川、埼玉、千葉)では、サービス業、製造業などが中心産業となっています。一方、北関東(茨城、栃木、群馬)では、第一次産業、第二次産業が中心となっています。

関東地方の経済規模は、全国シェアの約40%程度を占めており、事業所数は約180万事業所が存在しています。

関東地方の各県別のM&Aはこちらから

関東地方に関する直近のM&A事例

-

Ridge-iは、音楽事業、ソーシャルメディアマーケティング事業のスターミュージック・エンタテインメント(東京都)を買収する。2024.06.06最近の主な事業承継M&A

-

アドベンチャーは、留学サポート事業のQuesqu(神奈川県)を買収する。2024.05.13月刊事業承継M&Aレポート

-

ウイルプラスホールディングスは、日本の中古車のマレーシア・その他国々への輸出事業などのENG(東京都)を買収する。2024.03.28最近の主な事業承継M&A

-

SREホールディングスは、接骨院/鍼灸院等治療院向けクラウドレセコン提供、レセプト(保険請求)業務支援のメディックス(東京都)を買収する。2024.03.07最近の主な事業承継M&A

関東地方(東京除く)のM&A - 2018年

2018年の関東地方(東京除く)のM&A件数はトータル392件でした。過去最高だった2006年の329件を大きく上回りました。買手、売手とも地域内のM&A案件は54件、買手が地域内、売手が地域外のM&A案件111件、買手が地域外、売手が地域内のM&A案件が227件でした。

関東地方(東京除く)の企業が買手となった165件を業種別にみてみると、「サービス業」が39件でトップ、第2位に「小売業」が25件、第3位は「その他小売」が17件、第4位は製造業の「電気機器」が16件でした。

トータル392件中、2018年の金額トップ5のM&A案件は、

-

-

-

-

1位 約1400億円

ユーロネクスト・パリ上場で自動車部品大手のフォルシアは、日立製作所の子会社でカーナビゲーションシステムなどを手がけるクラリオンを買収し、完全子会社化を目指す

-

-

-

-

-

-

-

-

2位 約576億円

台湾の半導体生産大手のUMCは、富士通の孫会社で300ミリ半導体製造工場運営の三重富士通セミコンダクター(MIFS、横浜市)を買収した

-

-

-

-

-

-

-

-

-

3位 約220億円

独輸送用機器メーカーのクノールブレムゼは、香港100%子会社のKnorr-Bremse Asia Pacific (Holding) Ltd.を通じて、日立製作所の全額出資子会社で自動車部品など製造・販売の日立オートモティブシステムズ(茨城県ひたちなか市)が商用車用パワーステアリング事業を会社分割して設立する新会社を買収する

-

-

-

-

-

-

-

-

-

4位 約205億円

加賀電子は、富士通の孫会社で電子部品商社の富士通エレクトロニクス(FEI、横浜市)を買収。同じく全額出資子会社の富士通セミコンダクター(同)から70%の株式を取得する

-

-

-

-

-

-

-

-

-

5位 約202億円

マクセルホールディングスは、官民ファンドのINCJ(東京)と共同で、日立製作所の全額出資子会社で車載用リチウムイオン(LiB)電池製造の日立ビークルエナジー(茨城県ひたちなか市)を買収する

-

-

-

-

関東地方(東京除く)のM&A - 2017年

2017年の関東地方(東京除く)のM&A件数はトータル306件でした。買手、売手とも地域内の案件は46件、買手が地域内、売手が地域外の案件が99件、買手が地域外、売手が地域内の案件が161件でした。

関東地方(東京除く)の企業が買手となった145件を業種別にみてみると、「サービス」が20件でトップ、第二位に「その他金融」が17件、第三位は「その他小売」が14件、第四位は製造業の「電機」が13件でした。

トータル306件中、2017年の金額トップ5は、

-

-

-

-

-

1位 400億円

第一三共(東京都)は、子会社でワクチン研究開発、製造、販売の北里第一三共ワクチン(埼玉県)の約400億円の第三者割当増資を引き受けた。

-

-

-

-

-

-

-

-

-

-

2位 275億円

医療グループのカマチグループに所属する医療法人社団緑野会(神奈川県)は、東芝(東京都)から東芝病院(東京都)に関する全事業を譲り受けた。

-

-

-

-

-

-

-

-

-

-

-

3位 255億円

中国のPCメーカーのレノボは、蘭孫会社のLenovo International Cooperatief U.A.を通じて、富士通の全額出資子会社でPC、タブレット製品研究開発・製造・販売の富士通クライアントコンピューティング(神奈川県)を買収。

-

-

-

-

-

-

-

-

-

-

-

4位 252億円

ノジマ(神奈川県)は、富士通が全額出資で設立し、同社の全額出資子会社のニフティ(東京都)のコンシューマ向け事業を会社分割により承継する新・ニフティ(同)を買収。

-

-

-

-

-

-

-

-

-

-

-

5位 233億円

ニトリホールディングス(北海道)は、中古住宅再生販売のカチタス(群馬県)と資本・業務提携した。

-

-

-

-

-

関東地方の過去の案件

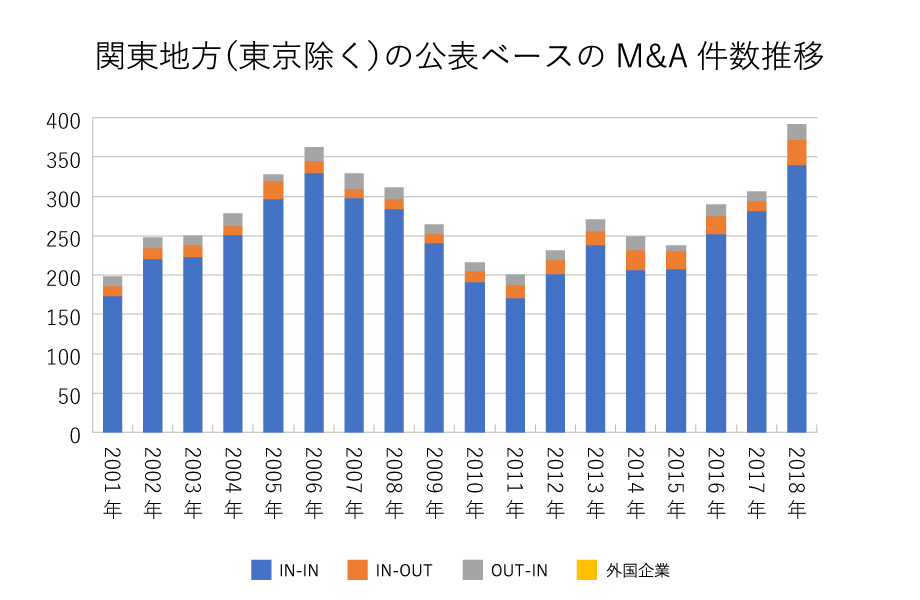

(関東地方(東京除く)の公表ベースのM&A件数推移)

買手、または売手が関東地方(東京除く)の企業のM&A件数を集計

出所:レコフM&Aデータベース関東地方(東京除く)の過去の主な大型案件

| 公表日 | 対象会社 | 金額(百万円) |

|---|---|---|

| 2016/11 | コールバーグ・クラビス・ロバーツ/カルソニックカンセイ 米投資ファンドのコールバーグ・クラビス・ロバーツ(KKR)は、日産自動車の子会社で自動車部品メーカーのカルソニックカンセイ(埼玉)を買収 |

4,985億円 |

| 2016/05 | 日産自動車/三菱自動車工業 日産自動車(神奈川)は、三菱自動車工業に第三者割当増資を引き受け資本参加 |

2,374億円 |

| 2016/03 | キャノン/東芝メディカルシステムズ キヤノンは、東芝の全額出資子会社で医療用機器事業の東芝メディカルシステムズ(栃木)を買収 |

6,655億円 |

| 2015/11 | 常陽銀行/足利ホールディングス 総資産で地銀7位の常陽銀行(茨城)は、同19位の足利銀行(栃木)を傘下に持つ足利ホールディングスと経営統合 |

1,816億円 |

| 2014/11 | ノジマ/アイ・ティー・エックス 家電量販店大手のノジマ(神奈川)は、携帯電話販売5位のアイ・ティー・エックス(東京)を買収 |

850億円 |

| 2014/11 | The Baring Asia Private Equity Fund V, L.P./武州製薬 香港の投資ファンド、ベアリング・プライベート・エクイティ・アジアは、運営するThe Baring Asia Private Equity Fund V, L.P.を通じて、医薬品・治験受託製造専門会社で国内最大手の武州製薬(埼玉)を買収 |

773億円 |

| 2012/12 | コカ・コーラセントラルジャパン/三国コカ・コーラボトリング(CCB)、東京CCB、利根CCB コカ・コーラグループの東日本の製造・販売会社であるコカ・コーラセントラルジャパン(神奈川)、三国コカ・コーラボトリング、東京コカ・コーラボトリング(東京)、利根コカ・コーラボトリング(千葉)の4社が経営統合 |

992億円 |

| 2009/04 | NECエレクトロニクス/ルネサステクノロジ 半導体国内3位のNECエレクトロニクス(神奈川)は、日立製作所と三菱電機の共同出資会社で同2位のルネサステクノロジ(東京)と合併 |

874億円 |

| 2008/09 | IMCインターナショナル・メタルワーキング・カンパニーズB.V./タンガロイ イスラエルの超硬工具メーカーで世界2位のイスカル等を傘下にもつ蘭IMCインターナショナル・メタルワーキング・カンパニーズは、野村プリンシパル・ファイナンス(東京)の投資先で同5位のタンガロイ(神奈川)を買収 |

700億円 |

| 2008/05 | ケンウッド/日本ビクター 日本ビクター(神奈川)は、ケンウッド(東京)と株式移転により共同持株会社「JVC・ケンウッド・ホールディングス」を設立し、経営統合 |

775億円 |

| 2008/03 | 野村FP、ネクストCP、ジャフコ等/足利銀行 野村フィナンシャルパートナーズ(東京)、ネクスト・キャピタル・パートナーズ(同)、ジャフコを中心とするコンソーシアムは、一時国有化中の足利銀行(栃木)を買収 |

3,000億円 |

| 2007/03 | イオンモール/ダイヤモンドシティ イオンの子会社で東証1部上場のイオンモール(千葉)とダイヤモンドシティ(東京)が合併 |

2,090億円 |

| 2003/09 | みずほコーポレート銀行など/日産ディーゼル工業 みずほコーポレート銀行(東京)などは、日産ディーゼル工業(埼玉)への出資比率をDESにより高める |

1,060億円 |

関東地方(東京除く)のレコフの実績

レコフの関東地方(東京除く)における主な実績を紹介します。 なお、直近の案件は機密保持上、開示しておりませんのでご了承ください。

| 公表日 | 対象会社(ポジション) |

|---|---|

| 詳細 | |

| 2014/04 | アイリスプラザ/ユニリビング(売手FA) |

| 生活用品製造卸のアイリスオーヤマ(仙台市)は、グループで通信販売のアイリスプラザ(同)を通じて、三井不動産の全額出資子会社でホームセンター(HC)運営のユニリビング(千葉)を4月1日付で買収した。全株式を取得した。同社は売上高320億円。首都圏を中心に「ユニディ」の名称で15店展開する。アイリスオーヤマグループは売上高2672億円。2008年に仙台市地盤のHC、ダイシンを買収し、宮城県内で15店舗を運営している。首都圏にHCを持つのは初めて。大市場である首都圏に店舗網を確保し、売上規模拡大を目指す。 | |

| 2012/07 | ヤマダ電機/ベスト電器(売手FA) |

| 家電量販店最大手のヤマダ電機(群馬)は、同8位のベスト電器(福岡)を12月末までに買収する。両社は資本・業務提携契約を締結した。総額約121億2000万円の第三者割当増資を引き受け、出資比率を7.49%から51.16%に高める。筆頭株主のビックカメラの出資比率は15.12%から7.98%に低下し、第2位株主となる。希薄化率は89.41%。両社売上高合計は2兆円規模となる。ベスト電器は東証1部上場を維持する。商号、店舗ブランドは変更しない。ヤマダ電機は、ベスト電器の地盤である九州地区のシェア拡大を図る。グループ全体のスケールメリットの飛躍的な拡大、国内外のエリア戦略を共有したうえで、きめ細かい店舗展開、インフラネットワークの効率化を実現することで、競争力の向上、経営効率の改善を図る。ベスト電器は調達資金を国内既存店舗の活性化に向けた投資などに充てる。 | |

| 2008/03 | ユニマットHD、ユニマットライフ/メデカジャパン(仲介) |

| 持株会社のユニマットホールディング(東京)とオフィスコーヒーサービスのユニマットライフは、介護事業のメデカジャパン(埼玉)への出資比率を4月30日付でそれぞれ16.26%から26.42%、1.32%から14.83%に高める。グループで合計41.13%の株式を取得する。総額約37億9900万円の第三者割当増資を引き受ける。筆頭、第3位株主となる。メデカは、2004年2月にユニマットグループと介護事業のユニマットケアサポート(同)を設立。現在はユニマットライフの子会社として同社主導の施設運営を行っている。3社で高齢者専用賃貸住宅や介護とホテルを組み合わせたサービスを提供する。メデカジャパンは、調達資金を有利子負債圧縮などに充てる。 | |

| 2006/08 | イオン/ベルク(仲介) |

| イオン(千葉)は、ベルク(埼玉)に8月15日付で資本参加する。23億3900万円の第三者割当増資を引き受け、10%の株式を取得する。1年以内に15%まで引き上げる。取締役1人を派遣する。ベルクは連結売上高782億6900万円。従業員2237人。埼玉県、群馬県を中心に食品スーパー48店を運営している。プライベートブランド商品の販売、店舗開発などで協力する。関東圏の食品スーパー事業強化を図る。ベルクは、調達資金を設備資金に充てる。 | |

| 2006/05 | カッパクリエイト、得得/エーエム・ピーエム・近鉄(仲介) |

| カッパクリエイト(埼玉)は、子会社で惣菜事業の得得(埼玉)と共同で、近畿日本鉄道の子会社でコンビニエンスストア事業のエーエム・ピーエム・近鉄(大阪)を5月24日付で買収した。近鉄、近鉄百貨店から総額13億5000万円でそれぞれ33%、57%、合計90%の株式を取得した。近鉄、近鉄百貨店両社は引き続き合計10%を保有する。エーエム・ピーエム・近鉄は売上高約56億円。エーエム・ピーエム・ジャパン(東京)と地域フランチャイズ契約を結び、大阪や京都など2府3県で「am/pm」を171店舗運営している。関西地区でのコンビニエンス・ストアビジネスに進出する。 | |

| 2005/05 | コロワイド/がんこ炎(仲介) |

| コロワイド(神奈川)は、がんこ炎(愛知)をTOBにより買収する。52.05%にあたる154万8000株の取得を目指す。創業者で筆頭株主の服部道延社長と親族株主などが計186万7000株の応募を表明している。買付価格は1株1470円、約25%のプレミアムをつける。買付総額は22億7556万円。応募株の全部を買い付けるため最大で43億7000万円となる。買付期間は5月27日-6月16日までの21日間。子会社後もジャスダック上場は維持する方針。がんこ炎は、愛知県内を中心に焼き肉屋など63店舗を展開する。コロワイドは、手薄だった中部地区に出店領域を拡大するほか、業態の多角化を図る。 | |

| 2003/05 | 住商リース/浜銀ファイナンス(売手FA) |

| 住商リース(大阪)は、横浜銀行系リース会社、浜銀ファイナンス(神奈川)を6月30日付で買収する。営業資産は916億円。横浜銀行などから株式を取得する。住商リースのノウハウを導入し、顧客開拓を強化する。横浜銀行の約2万社の融資先のうち、取引先は約1割にとどまっていた。住商リースはM&Aを活発化している。 | |

| 1999/09 | 富士ソフトエービーシ/サイバネットシステム(仲介) |

| 富士ソフトエービーシ(神奈川)は、神戸製鋼所の全額出資子会社サイバネットシステム(東京)を買収し、サ社が得意とする科学技術計算分野のノウハウを吸収するとともに神鋼の取引先を開拓する。 | |

| 1993/03 | キミサワ/ハックイシダ(仲介) |

| 静岡県のキミサワと神奈川県のハックイシダが8月21日付で合併することで合意した。合併比率はハックイシダの1株を1.3株に分割することを前提に対等合併とする。食品スーパーとドラッグストアを合わせた米国型の新業態店を共同出店することで集客力を高め、静岡県、神奈川県での営業基盤を一層強化する。 |

選ばれる理由

M&Aのことなら、

お気軽にご相談ください。

お電話で

お問い合わせ

営業時間 / 平日9:00〜18:00